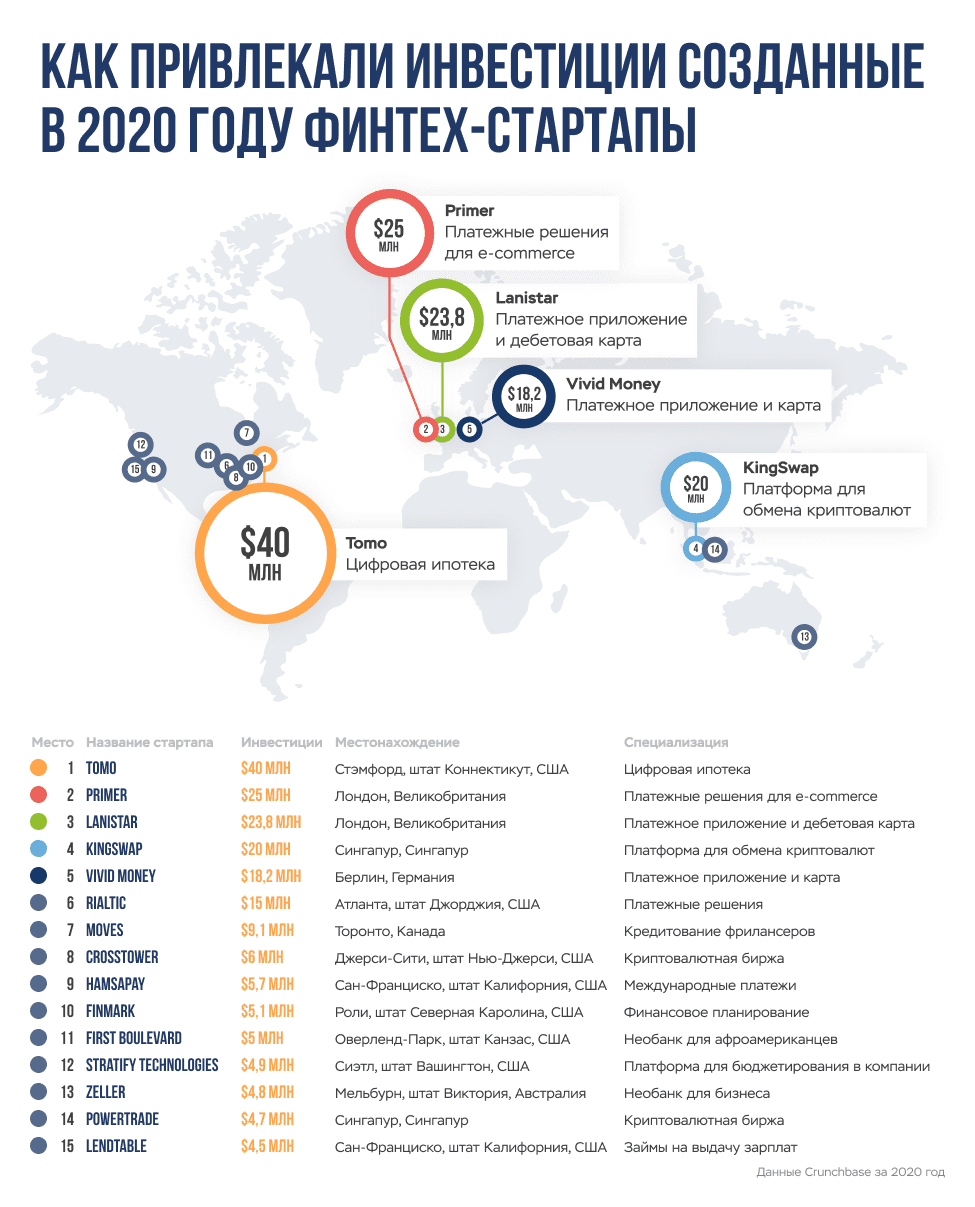

Детали. На первом месте оказался американский стартап Tomo, он привлек $40 млн. Компанию создали Грег Шварц и Кэри Армстронг, бывшие топ-менеджеры одного из крупнейших prop-tech (property и technology, трансформация рынка недвижимости) стартапов Zillow. Они обещают создать платформу, которая свяжет застройщиков и продавцов недвижимости с покупателями. Стартап в сфере цифровой ипотеки должен упростить и ускорить процесс покупки жилья в кредит.

Вторую позицию занял британский стартап Primer ($25 млн инвестиций), основанный выходцами из PayPal Полом Энтони и Габриэлем Ле Ру. Стартап разрабатывает платформу, с помощью которой участники рынка e-commerce смогут построить платежную экосистему. В нее можно интегрировать поставщиков платежных услуг (PSP), услуги по оформлению онлайн-заказов и возврату платежей, программы лояльности и вознаграждений, инструменты бизнес-аналитики, а также системы выставления счетов за подписку.

Среди инвесторов двух стартапов — опытные финтех-инвесторы, в том числе венчурные фонды Accel, Ribbit Capital и другие, отмечает принципал в Fort Ross Ventures Денис Ефремов.

Тройку лидеров замыкает британский Lanistar ($23,8 млн), который привлек не только деньги, но и внимание регулятора. Стартап обещает выпустить «полиморфную» карту, позволяющую «связать» разные банковские карты клиента. Он ориентируется на поколение Z и миллениалов, и в конце 2020 года начал агрессивную кампанию в Instagram с участием блогеров, в том числе русскоязычных (некоторые из постов уже удалены). Британский финансовый регулятор FCA усмотрел в этом продвижение финансовых услуг без лицензии и вынес стартапу предупреждение, но позже отозвал его — после того, как Lanistar уточнил на своих ресурсах, что не продает финуслуги, а лишь составляет лист ожидания перед запуском продуктов.

Изначально, в июле 2020 года, Lanistar сообщил об инвестициях британского фонда Milaya Capital и незадолго до этого, в июне, объявил о партнерстве с Mastercard. Но через 3 месяца его представители связались с журналистами и попросили убрать все упоминания о фонде и вместо этого указать, что инвестиции будут собраны членами семьи основателя стартапа Гурхана Кизилоза. В феврале 2021 года стало известно, что в компании начались массовые увольнения и невыплаты зарплат.

В топ-15 вошел проект, созданный выходцами из России — бывшими топ-менеджерами Тинькофф Артемом Ямановым и Александром Емешевым. Это компания Vivid Money, которая разрабатывает платежное приложение и карту для совершения переводов, расчетов и начисления кэшбека. Контролирующий акционер Vivid Money — TCS Group (холдинговая компания Тинькофф) — на старте обещал вложить в проект 25 млн евро до конца 2020 года. В ноябре 2020 года Vivid Money также привлекла внешние инвестиции — лид-инвестором стал фонд Ribbit Capital, компания в ходе раунда была оценена в 100 млн евро. В рейтинге приведены только венчурные инвестиции в стартап (без учета инвестиций от TCS).

Как мы считали. Рейтинг составлен на основе данных о стартапах онлайн-платформы Crunchbase. Frank Media выбрал стартапы, которые были созданы в 2020 году и привлекли первые инвестиции в том же году. Все чеки инвестиционных раундов переведены в доллары по курсу Московской биржи на 20 февраля 2021 года.

Мнение экспертов. Основатель A.Partners, венчурный партнер Skolkovo Ventures, Алексей Соловьев отмечает, что по списку может сложиться впечатление, что некоторые решения даже банальны. «Все потому, что Россия — продвинутая страна с точки зрения финтех-технологий. То, что делают Тинькофф, Сбер с точки зрения цифровизации услуг для ряда европейских стран пока еще космос — степень диджитализации банковской сферы там не такая высокая и ряд сегментов рынка давно требуют трансформации», — поясняет он.

Ефремов из Fort Ross Ventures отмечает, что среди крупных раундов 2020 года оказалось не так много классических b2c финтех-компаний или необанков, которые были популярны в последнюю декаду. В то же время в нем есть ипотека — это направление может стать одной из ключевых ниш для финтех-компаний в ближайшее время, а также различные b2b сервисы — для e-commerce, фрилансеров, для бизнеса в целом, продолжает эксперт.

По словам Соловьева, займы на выдачу зарплат и кредитование фрилансеров отражают тренды в финтехе, в том числе в ответ на влияние пандемии. «Фрилансеров становится все больше, и целевая аудитория такого продукта расширяется из-за перевода людей на удаленку», — поясняет он.

Во времена финансовых кризисов банкирам важно оставаться в курсе текущих новостей. Подпишись на наш телеграм – канал Frank RG (https://t.me/frank_media) чтобы оперативно получать данные о ситуации в банках и экономике. Не пропусти, когда начнется!