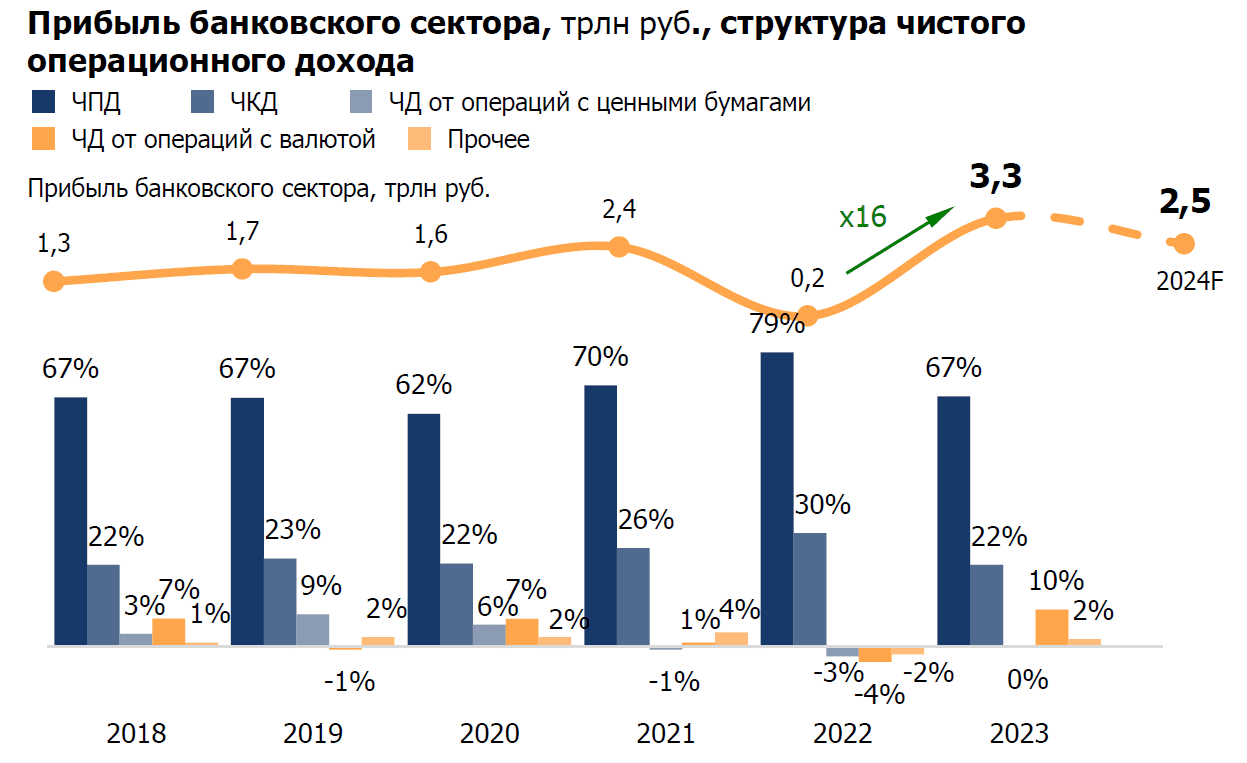

Прибыль банков в 2024 году превысит средние значения четырех докризисных лет

Прибыль банковского сектора по итогам 2023 года составила 3,3 трлн руб. (с корректировкой на дивиденды), увеличившись в 16 раз с 2022 г.

Прогнозируемая прибыль банков в 2024 году снизится до 2,5 трлн рублей, при этом, как и в 2023 году, превысит средние значения четырех докризисных лет.

После спада 2022 года российская экономика восстанавливается быстрее, чем ожидалось. Значимую роль в этом сыграл банковский сектор. Кредитование в 2023 году росло быстрыми темпами, которые замедлились только к концу года на фоне мер регулирования и роста ключевой ставки. Как минимум, на протяжении 1-2 кварталов 2024 года жесткая денежно-кредитная политика будет сохраняться. По нашей оценке, на этом фоне рынок в большинстве продуктовых сегментов может ждать охлаждение, но уже в 2025 году он вернется к долгосрочному росту

— отмечает Стас Сухов, старший проектный лидер Frank RG.

Улучшению финансовых показателей банков способствовало восстановление основных видов доходов банков: чистого процентного дохода (ЧПД), чистого комиссионного дохода (ЧКД), чистого дохода от операций с иностранной валютой. Были снижены расходы на резервы, а на фоне ослабления рубля был получен положительный эффект от валютной переоценки активов. 90% банков были прибыльными в 2023 г., а их доля в активах составила 99%.

Процентный доход остается основным источником дохода для банков: с 2018 по 2023 год он вырос в абсолютном выражении с 3,2 до 6,0 трлн руб., при этом его доля вернулась к значениям 2018-2019 гг. – 67%. С 2022 г. соотношение ЧКД/ЧПД снизилось на 7 п.п. до 32%. В условиях высоких процентных ставок ЧПД рос быстрее комиссионных доходов, таким образом доля последних в структуре дохода снизилась.

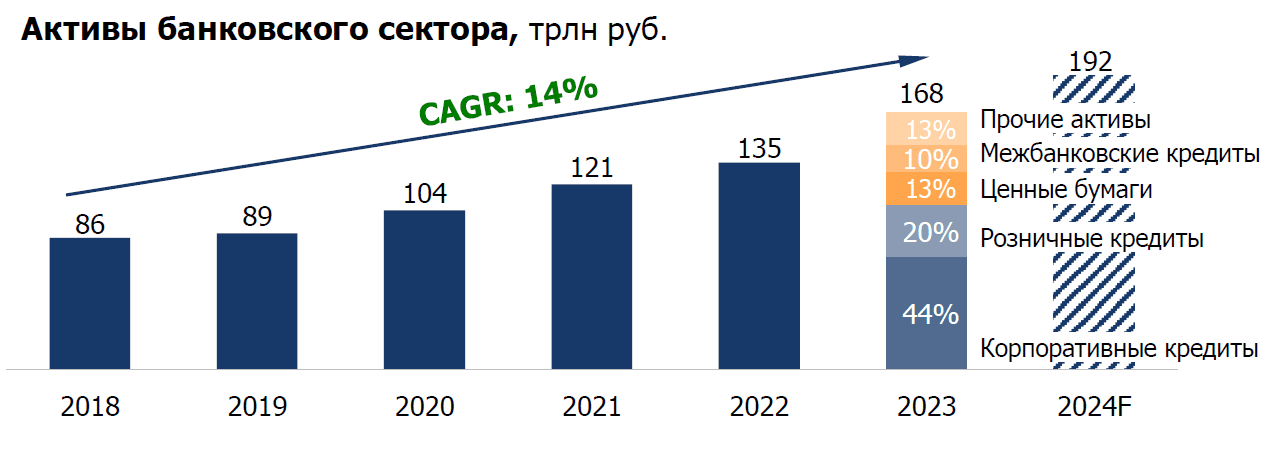

Активы банковского сектора неуклонно растут на протяжении последних 5 лет, включая кризисные периоды 2020 и 2022 годов. На конец 2023 года показатель достиг 167,9 трлн руб.

Рост кредитования в 2023 году заставил Банк России ужесточить свою политику, но рынок по-прежнему далек от перегрева: уровень просроченной задолженности, а также показатель закредитованности не увеличиваются, а отношение кредитного портфеля физических лиц к ВВП составляет порядка 20%, тогда как в развитых экономиках этот показатель может превышать 100%.

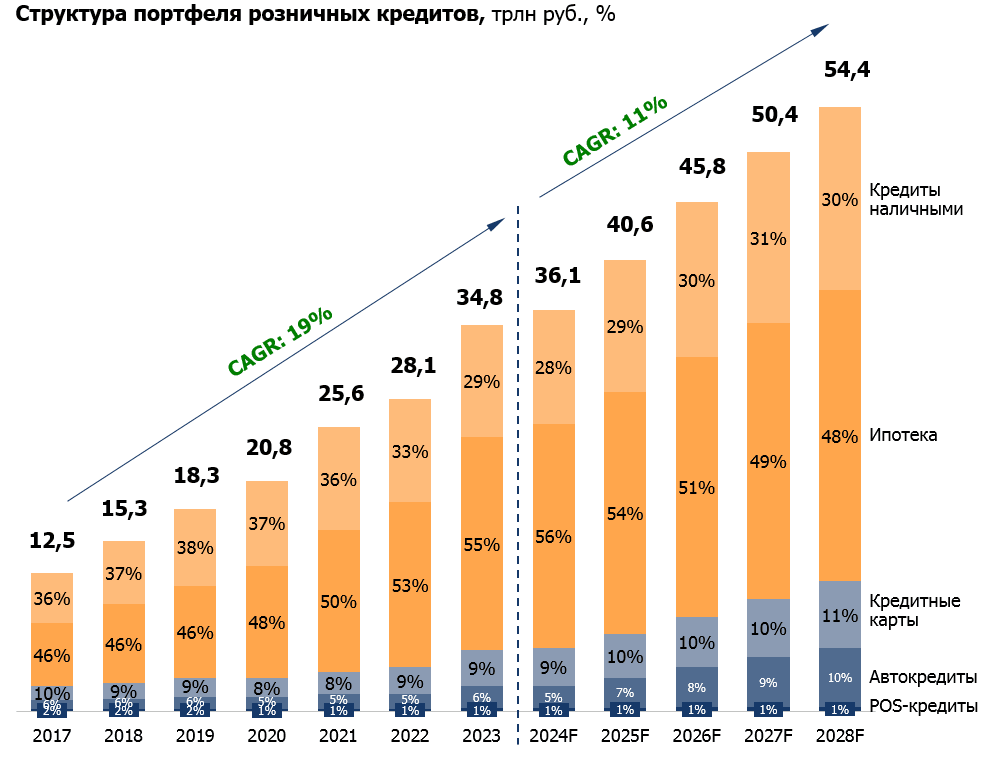

Портфель розничных кредитов российских банков достиг 34,8 трлн рублей на конец 2023 года и продолжит расти в среднесрочной перспективе на уровне 11% в год. В 2028 году он может достичь 54 трлн рублей. Кредиты наличными и кредитные карты продолжат активно расти, забирая долю у ипотеки в структуре портфеля розничных кредитов.

С полным отчетом можно ознакомиться здесь.